- TOP

- >

- 実物不動産または不動産証券化商品への投資、微減も高水準を維持

新着ニュース30件

2022年5月26日 19:00

ARESが機関投資家の不動産投資について調査結果を公開

一般社団法人不動産証券化協会(ARES)は24日、第21回「機関投資家の不動産投資に関するアンケート調査」を実施し、その結果をとりまとめて公開した。このアンケートは、原則総資産額140億円以上の年金基金(以下、「年金」)、および生命保険・損害保険・信託銀行・銀行などの機関投資家(以下、「一般機関投資家」)を対象に、資産運用で不動産投資をどのように活用しているか、その実態と課題を把握するために行われているもので、2001年度から毎年実施されている。

今回は年金の機関投資家が54、一般機関投資家が57の計111件から有効回答があった。調査期間は2022年1月18日~3月1日となっている。

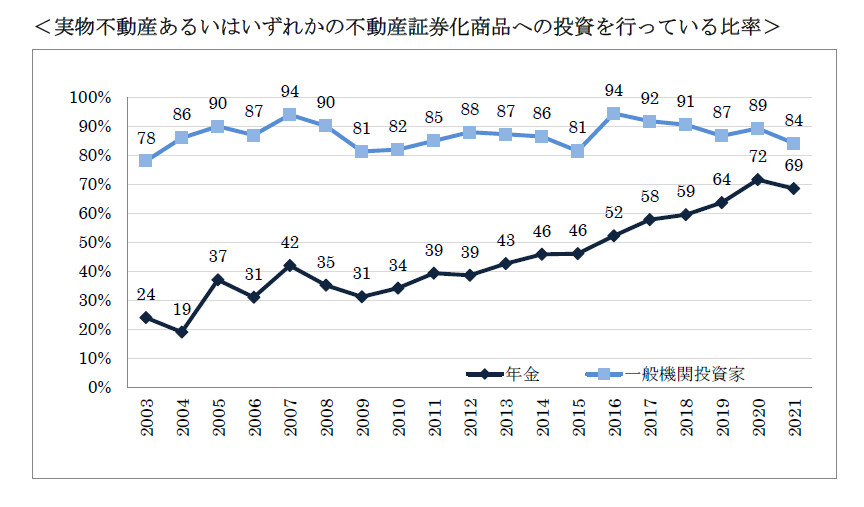

まず、実物不動産あるいは不動産証券化商品に投資を行っているかどうか調べたところ、基金数・機関数ベースで、年金は69%、一般機関投資家が84%となった。前年に比べ、年金で3ポイント、一般機関投資家で5ポイントの低下がみられたが、引き続き高い水準を維持している。

なお年金では、2009年以降一貫して投資を行っている比率が緩やかに上昇する傾向にあったが、今回はわずかながらマイナスに転じた。

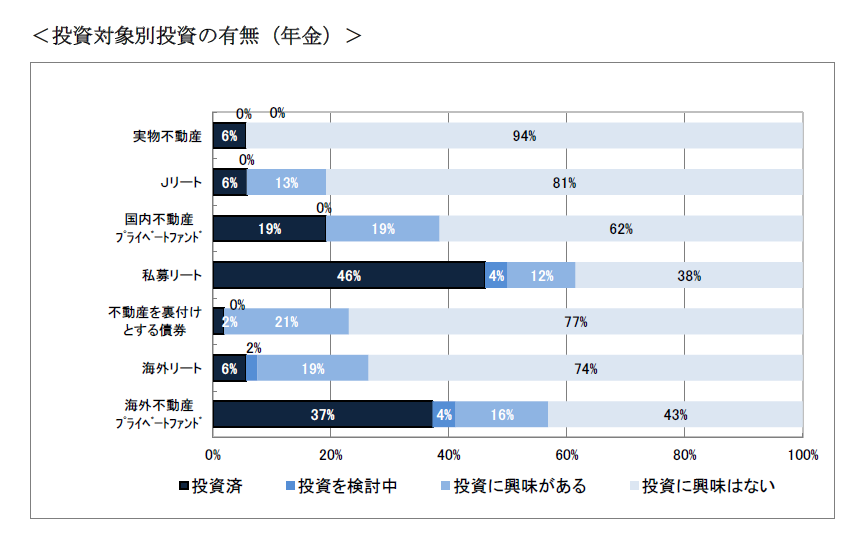

投資対象別の投資状況で、「投資済」と回答された割合をみていくと、年金の場合、「私募リート」が最も高い46%だった。次いで「海外不動産プライベートファンド」の37%、「国内不動産プライベートファンド」の19%となる。

「私募リート」と「海外不動産プライベートファンド」では、4%が「投資を検討中」ともした。「投資に興味がある」の回答率では、「不動産を裏付けとする債券」が21%と高く、次いで「国内不動産プライベートファンド」と「海外リート」が19%になった。

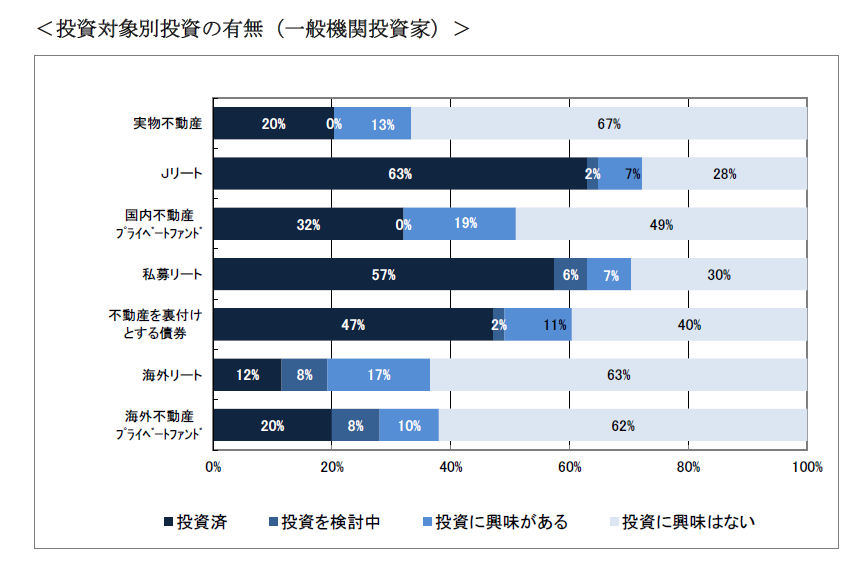

一般機関投資家の場合では、「投資済」と回答された割合で「Jリート」が63%と最も高く、次いで「私募リート」の57%、「不動産を裏付けとする債券」の47%になった。以下、「国内不動産プライベートファンド」の32%、「実物不動産」と「海外不動産プライベートファンド」の20%などと続く。

まだ投資は行っていないが、現在「投資を検討中」という積極姿勢は「海外リート」と「海外不動産プライベートファンド」で8%と高めにみられ、「私募リート」でも6%にみられた。

「投資に興味がある」との回答は、「国内不動産プライベートファンド」で19%となったのが最も高く、次いで「海外リート」の17%、「実物不動産」の13%などとなった。

年金基金の機関投資家以上に、一般機関投資家は幅広い投資対象に投資を展開、検討や関心も満遍なく示している傾向がみられる。

運用資産配分における不動産割合は増加

運用資産の資産配分における「不動産」が占める割合を、単純平均で算出したところ、年金は4.7%で、前年度より0.6ポイント増加、一般機関投資家は2.6%で、前年度より1.4ポイント増加していた。いずれも他の株式や債券、現金に比べると、占める割合は小さいものだが、やや存在感を増していることが分かる。

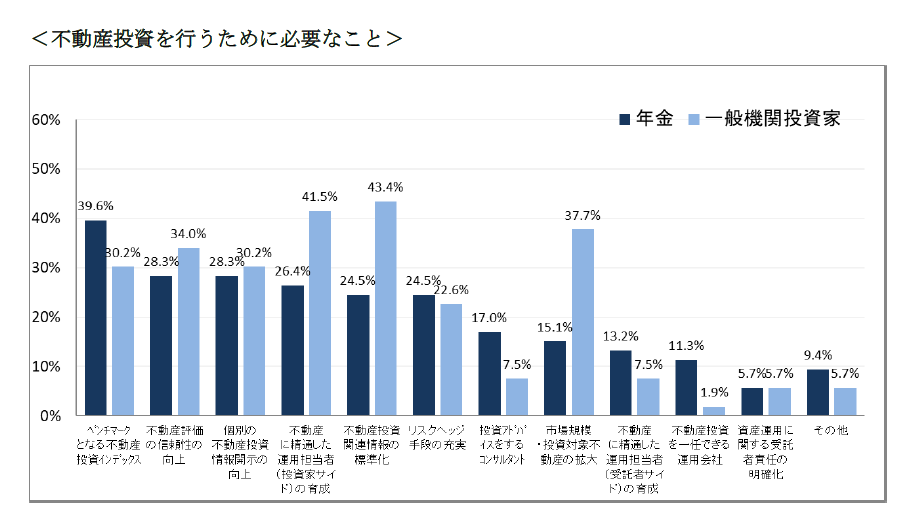

不動産投資を行うために、どんなことが必要か尋ねたところ、年金では「ベンチマークとなる不動産投資インデックス」が最も多い39.6%で求められていた。

2位は「不動産評価の信頼性向上」と「個別の不動産投資情報開示の向上」が28.3%の同率になり、4位は「不動産に精通した運用担当者(投資家サイド)の育成」の26.4%だった。

以下「不動産投資関連情報の標準化」と「リスクヘッジの手段の充実」が同率の24.5%、「投資アドバイスをするコンサルタント」が17.0%などと続く。

一方、一般機関投資家の場合では、「不動産投資関連情報の標準化」が43.4%で最も高い割合になった。2位は「不動産に精通した運用担当者(投資家サイド)の育成」の41.5%、3位が「市場規模・投資対象不動産の拡大」の37.7%となっている。

4位は「不動産評価の信頼性の向上」の34.0%、5位が同率で「ベンチマークとなる不動産投資インデックス」と「個別の不動産投資情報開示の向上」の30.2%、以下「リスクヘッジ手段の充実」の22.6%などとなった。

海外を含むインフラファンドへの投資済割合は、年金が34.0%で前年より6.5ポイントの増加になっている。2011年以降の調査結果では最も高い値で、初めて3分の1を超える水準となった。

一方、一般機関投資家は21.6%で、前年より3.4ポイント低下している。2019年の31.0%をピークに、2年連続で減少傾向になった。

一般機関投資家を中心にESG投資も進む

不動産(ファンド)へのESG投資の実施状況を調べると、年金では「実施している(はい)」が5.9%で、実施していないケースが94.1%と大半を占めたが、一般機関投資家では「実施している(はい)」が30.0%となった。一般機関投資家を中心に、ESG投資も浸透してきていることがうかがわれる。

不動産(ファンド)へのESG投資を実施している理由を複数回答可で尋ねたところ、年金の場合、「長期的な運用パフォーマンスが向上すると考えるため」と「運用パフォーマンスは関係なく、責任投資を行うのが妥当だと考えるため」が同率の66.7%で、「その他」が33.3%となった。

一方、一般機関投資家の場合では、「長期的な運用パフォーマンスが向上すると考えるため」が60.0%で最も多く、「運用パフォーマンスは関係なく、責任投資を行うのが妥当だと考えるため」は53.3%だった。なお「その他」は13.3%となっている。

反対に、不動産(ファンド)へのESG投資を実施していない理由を複数回答可で尋ねると、年金では「長期的な運用パフォーマンスが向上しないまたは悪化すると考えるため」が14.6%、「ESG投資の認知が広がっておらず、説明責任を果たせないため」が18.8%だった。「その他」が37.5%で最も多い。

一般機関投資家の場合では、「長期的な運用パフォーマンスが向上しないまたは悪化すると考えるため」は25.7%、「ESG投資の認知が広がっておらず、説明責任を果たせないため」は34.3%だった。「その他」が40.0%で最多となるが、認知不足への懸念もなお強い。

(画像はプレスリリースより)

一般社団法人不動産証券化協会 プレスリリース

https://www.ares.or.jp/download/info/686.pdf

-->